Cómo invertir mensualmente en ETFs y aprovechar el interés compuesto

Invertir en bolsa no tiene por qué ser complicado ni requerir grandes cantidades de dinero. Una estrategia sencilla, rentable y accesible para cualquier persona es invertir mensualmente en ETFs y dejar que el interés compuesto haga su magia con el tiempo.

Este método, conocido como DCA (Dollar Cost Averaging), permite construir una cartera sólida poco a poco, evitando errores comunes y reduciendo el riesgo de entrar en malos momentos del mercado. En esta guía práctica aprenderás cómo funciona, sus ventajas y cómo aplicarlo correctamente.

¿Qué significa invertir mensualmente en ETFs?

Para entender la estrategia, repasemos los conceptos clave:

- ETF (Exchange Traded Fund): fondo que agrupa acciones o bonos y replica un índice, como el S&P 500 o el MSCI World.

- Inversión mensual: aportar una cantidad fija cada mes (por ejemplo, 100 € o 200 €).

- Interés compuesto: los beneficios se reinvierten automáticamente y generan nuevos beneficios con el tiempo.

Al combinar estos tres elementos, puedes crear una inversión constante, diversificada y sin estrés, ideal para cualquier perfil de inversor.

💬 En resumen:

No necesitas predecir el mercado. Solo constancia, paciencia y una buena estrategia.

Qué es el método DCA (Dollar Cost Averaging)

El DCA consiste en invertir una cantidad fija de dinero en intervalos regulares (mensuales, trimestrales, etc.) sin importar si el precio del mercado sube o baja.

Así, cuando los precios caen, compras más participaciones; cuando suben, compras menos. Con el tiempo, esto suaviza el impacto de la volatilidad y te da un precio medio más estable.

📈 Ejemplo:

Si inviertes 200 € al mes en un ETF:

- En enero cuesta 100 € → compras 2 participaciones.

- En febrero baja a 80 € → compras 2,5 participaciones.

- En marzo sube a 120 € → compras 1,66 participaciones.

Después de tres meses, habrás invertido 600 €, pero tu precio medio será equilibrado.

El DCA te protege del riesgo de invertir todo en el peor momento posible.

Por qué los ETFs son ideales para aplicar el DCA

Los ETFs encajan perfectamente con esta estrategia por varias razones:

- Diversificación automática: cada ETF contiene decenas o cientos de empresas.

- Costes bajos: sus comisiones son muy reducidas (0,05 % – 0,30 %).

- Liquidez: puedes comprar y vender cuando quieras, igual que una acción.

- Accesibilidad: puedes empezar desde tan solo 50 € o 100 € al mes.

En definitiva, los ETFs son la herramienta perfecta para quienes buscan invertir de forma sencilla y constante.

Cómo el interés compuesto multiplica tu dinero

El interés compuesto es el motor del crecimiento a largo plazo.

Funciona reinvirtiendo los rendimientos para que también generen más ganancias.

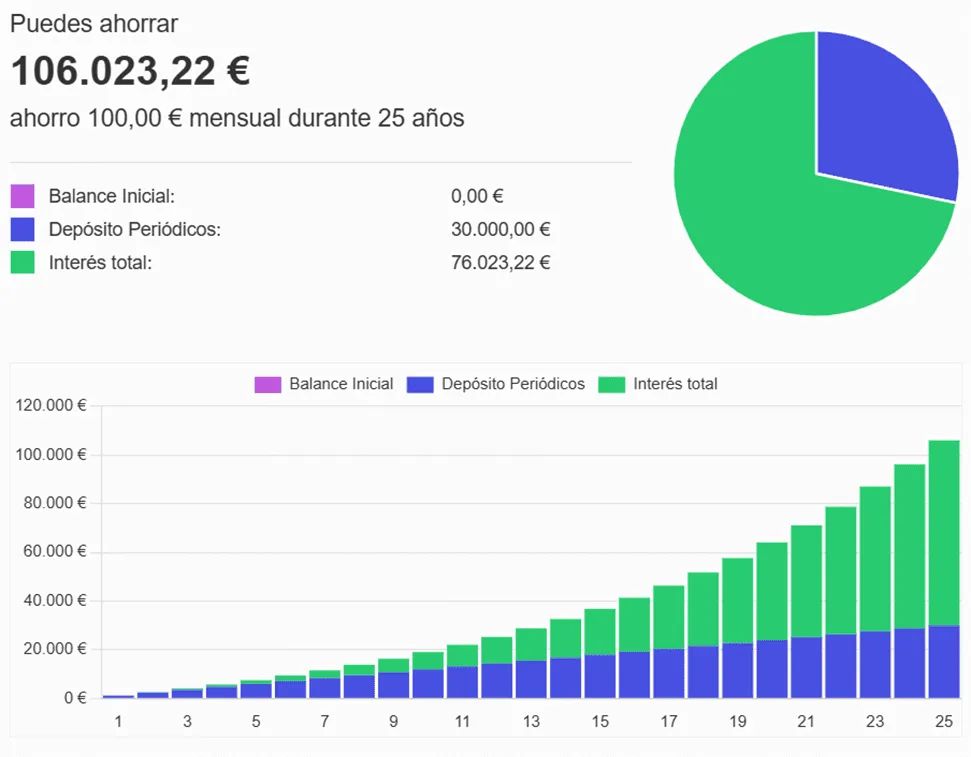

📊 Ejemplo práctico:

- Inviertes 200 € al mes (2.400 € al año).

- Rentabilidad media anual: 7 %.

- Tras 20 años, habrás aportado 48.000 €, pero tu capital final sería ≈98.000 €.

Más de la mitad del resultado proviene solo del interés compuesto.

Cuanto antes empieces y más constante seas, más potente será su efecto.

Cómo invertir mensualmente en ETFs paso a paso

1. Define tu objetivo financiero

Antes de empezar, pregúntate:

- ¿Para qué estás invirtiendo? (jubilación, independencia financiera, ahorro a largo plazo).

- ¿Cuál es tu horizonte temporal?

- ¿Qué nivel de riesgo estás dispuesto a asumir?

Esto te ayudará a elegir los ETFs adecuados para tu perfil.

2. Elige un bróker confiable

Abre una cuenta en un bróker regulado y de bajo coste, como:

MyInvestor, Degiro, Trade Republic, Indexa Capital o Finizens.

Verifica que permita programar aportaciones automáticas mensuales.

3. Selecciona tus ETFs

Empieza con uno o dos ETFs globales y bien diversificados:

- Vanguard FTSE All-World (VWCE) → más de 3.000 empresas globales.

- iShares MSCI World (EUNL) → economías desarrolladas.

- SPDR S&P 500 (SPY) → empresas líderes de EE. UU.

Si quieres reducir riesgo, añade un ETF de bonos globales como iShares Global Government Bond (IGLO).

4. Automatiza tus aportaciones

Programa una transferencia mensual a tu bróker y compra los mismos ETFs cada mes sin mirar el mercado.

Esta automatización elimina el componente emocional y garantiza disciplina.

5. Reinvierte los dividendos

- Si el ETF es de reparto, reinvierte los dividendos manualmente.

- Si es acumulativo, se reinvierten automáticamente, potenciando el interés compuesto.

6. Mantén la calma y sé paciente

No revises tu cartera todos los días.

El DCA funciona mejor a largo plazo (10, 15 o 20 años).

Las bajadas del mercado son oportunidades para comprar más barato, no una señal de alarma.

Ventajas de invertir mensualmente con DCA

✅ Reduce el riesgo de “timing”: no necesitas acertar el mejor momento para comprar.

✅ Menos estrés emocional: inviertes de forma automática y sin impulsos.

✅ Disciplina financiera: conviertes la inversión en un hábito saludable.

✅ Aprovecha el interés compuesto: cada euro trabaja por ti.

✅ Flexibilidad: puedes ajustar la cantidad según tu situación.

En resumen, el DCA convierte la volatilidad en tu aliada.

Riesgos y limitaciones

Aunque el DCA es una gran estrategia, debes tener en cuenta:

- En mercados muy alcistas, invertir una suma grande al inicio puede dar más rentabilidad.

- Requiere constancia y disciplina: saltarte aportaciones debilita el efecto compuesto.

- Asegúrate de que tu bróker tenga bajas comisiones por operación si compras cada mes.

Aun así, para la mayoría de los inversores particulares, el DCA es la opción más inteligente.

Fiscalidad en España

En España, las ganancias obtenidas al vender ETFs tributan como rendimientos del ahorro:

- 19 % hasta 6.000 €

- 21 % hasta 50.000 €

- 23 % a partir de 50.000 €

Si eliges ETFs acumulativos, no pagarás impuestos hasta que vendas tus participaciones, lo que los hace más eficientes fiscalmente.

Consejos finales

🔹 Ten un fondo de emergencia antes de invertir.

🔹 No cambies de ETF constantemente; mantén el rumbo.

🔹 Revisa tu cartera solo una o dos veces al año.

🔹 Sé paciente: los resultados llegan con el tiempo.

Conclusión: la fuerza de invertir poco a poco

Invertir mensualmente en ETFs mediante el método DCA es una estrategia simple, rentable y accesible para todos.

No se trata de ganar rápido, sino de construir riqueza de forma constante y segura.

El secreto no está en predecir el mercado, sino en dejar que el tiempo y el interés compuesto trabajen por ti.

“El tiempo en el mercado vale más que intentar acertar el momento del mercado.”

Empieza hoy, aunque sea con poco.

Dentro de unos años, tu yo del futuro te lo agradecerá.