En el mundo de la inversión pasiva, los ETFs (Exchange Traded Funds) se han convertido en una herramienta fundamental para quienes buscan rentabilidad, diversificación y bajo coste. Pero dentro de este universo existen dos tipos principales que pueden marcar una gran diferencia en tu rentabilidad final: los ETFs acumulativos y los ETFs de reparto.

Ambos siguen un índice, ambos son eficientes y ambos pueden formar parte de una estrategia a largo plazo. Sin embargo, su tratamiento fiscal y efecto sobre el interés compuesto no son iguales.

En este artículo, te explicaré con claridad qué los diferencia, cómo tributan y cuál puede convenirte más según tu perfil y tus objetivos financieros.

1. Qué es un ETF y por qué son tan populares

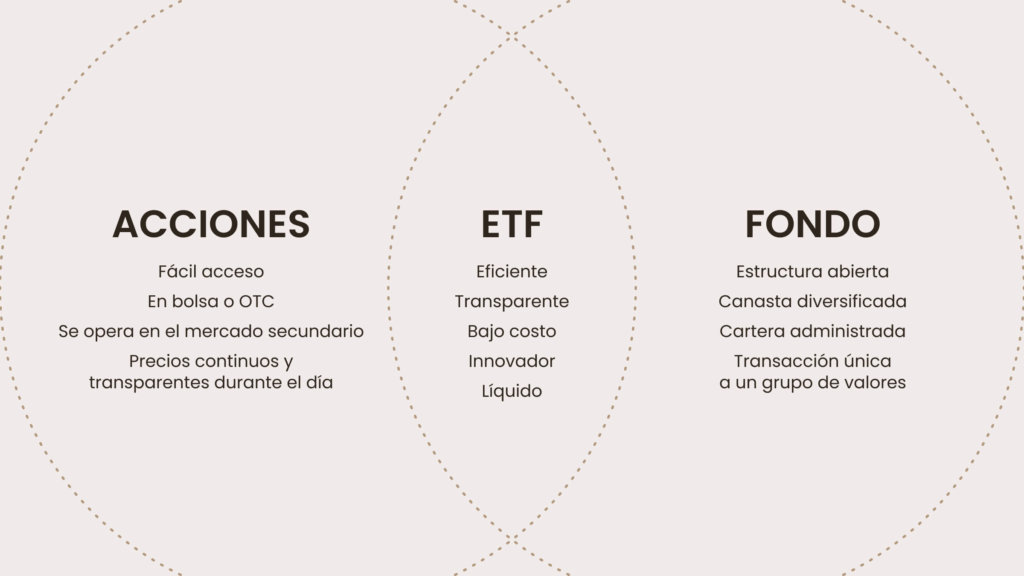

Un ETF, o fondo cotizado, es un instrumento de inversión que replica el comportamiento de un índice (como el S&P 500, el MSCI World o el EuroStoxx 50), combinando lo mejor de los fondos de inversión y las acciones.

- Se comporta como un fondo indexado, porque agrupa una cesta diversificada de activos.

- Pero cotiza en bolsa como una acción, lo que permite comprarlo o venderlo en cualquier momento del día.

Sus principales ventajas son:

- Diversificación automática: con una sola compra accedes a decenas o cientos de empresas.

- Bajas comisiones: mucho más baratas que las de los fondos de gestión activa.

- Transparencia: siempre sabes qué índice replica y qué activos contiene.

- Liquidez: puedes operar con ellos fácilmente a través de tu bróker.

Pero dentro de los ETFs, existe una distinción clave: cómo gestionan los dividendos que reparten las empresas en las que invierten. Y ahí aparecen nuestros protagonistas: los ETFs acumulativos y los ETFs de reparto.

2. ETFs acumulativos y ETFs de reparto: la diferencia esencial

La diferencia fundamental entre ambos radica en qué hacen con los dividendos que generan las empresas del índice.

| Tipo de ETF | Qué hace con los dividendos | Ventaja principal | Inconveniente principal |

|---|---|---|---|

| Acumulativo (Acc) | Reinvierte automáticamente los dividendos dentro del fondo | Potencia el interés compuesto | No genera flujo de efectivo inmediato |

| De reparto (Dist o Distributing) | Paga los dividendos a los inversores (mensual, trimestral o anual) | Proporciona ingresos periódicos | Puede generar más impuestos y frena la reinversión |

Veámoslos en detalle.

3. ETFs acumulativos: reinversión automática y efecto bola de nieve

Los ETFs acumulativos (accumulating) no reparten dividendos en efectivo, sino que los reinvierte automáticamente en nuevas participaciones del fondo.

Esto significa que, cada vez que las empresas del índice pagan dividendos, el ETF los usa para comprar más acciones, aumentando el valor liquidativo del fondo.

Ventajas de los ETFs acumulativos

1. Aprovechas el interés compuesto

Cada euro de dividendo se reinvierte sin pasar por tu cuenta, generando más rendimientos sobre rendimientos con el tiempo.

A largo plazo, esta reinversión silenciosa puede marcar una diferencia enorme en la rentabilidad total.

2. Mayor eficiencia fiscal

En muchos países europeos (como España), los dividendos reinvertidos dentro del ETF no tributan hasta que vendas tus participaciones.

Esto significa que no pagas impuestos cada año por los dividendos cobrados, sino solo al final, cuando materializas la ganancia.

El resultado: diferimiento fiscal, y por tanto, más dinero trabajando para ti durante más tiempo.

3. Menos gestión

No tienes que preocuparte por reinvertir manualmente los dividendos ni por buscar nuevas oportunidades.

El propio ETF se encarga de hacerlo de forma automática y eficiente.

Inconvenientes

- No recibes flujo de caja inmediato. Si vives de tus inversiones o buscas ingresos periódicos, puede que prefieras uno de reparto.

- En algunos mercados, los ETFs acumulativos pueden tener menor liquidez que los de reparto, aunque esto depende del índice y la gestora.

4. ETFs de reparto: rentas periódicas, pero con impacto fiscal

Por su parte, los ETFs de reparto (distributing) pagan los dividendos en efectivo a los inversores, normalmente cada trimestre o cada año.

Recibes el dinero directamente en tu cuenta del bróker, igual que si fueras accionista individual de esas empresas.

Ventajas de los ETFs de reparto

1. Generan ingresos pasivos

Son ideales para quienes buscan rentas periódicas: por ejemplo, jubilados o inversores que desean complementar su salario.

Recibir dividendos puede ofrecer una sensación de “recompensa” tangible, especialmente en mercados laterales.

2. Mayor control sobre el dinero

Tú decides qué hacer con esos dividendos:

- Reinvestirlos por tu cuenta.

- Ahorrarlos.

- Gastarlos.

Esta flexibilidad puede ser atractiva para algunos perfiles.

3. Rentabilidad psicológicamente satisfactoria

Muchos inversores se sienten motivados viendo entrar dividendos en su cuenta, lo que refuerza su disciplina de inversión.

Inconvenientes

1. Impacto fiscal negativo

En España, los dividendos tributan en el momento en que se cobran, entre el 19% y el 26% según el tramo.

Por tanto, cada pago de dividendo reduce el capital disponible para reinvertir.

2. Menor rentabilidad compuesta

Si no reinviertes los dividendos manualmente, pierdes el efecto del interés compuesto, lo que reduce la rentabilidad total a largo plazo.

3. Comisiones y fricciones

Si decides reinvertir los dividendos, el bróker puede cobrar comisiones por cada reinversión, además de posibles diferencias de cambio si operas con ETFs en divisas.

5. Diferencias fiscales: el punto clave

La fiscalidad es el factor que más influye en la rentabilidad neta entre un ETF acumulativo y uno de reparto.

Veamos cómo tributan en España:

ETFs de reparto

- Cada dividendo que recibes se considera un rendimiento del capital mobiliario.

- Pagas impuestos en el momento del cobro, incluso si luego decides reinvertirlo.

- Tipos impositivos actuales (2025 en España):

- 19% hasta 6.000 €

- 21% entre 6.001 € y 50.000 €

- 23% entre 50.001 € y 200.000 €

- 27% entre 200.001 € y 300.000 €

- 28% a partir de 300.000 €

En otras palabras, cada dividendo reduce tu capacidad de reinversión inmediata.

ETFs acumulativos

- No pagas impuestos anuales por los dividendos internos.

- Solo tributas cuando vendes el ETF, por la plusvalía obtenida.

- Esa ganancia también se considera rendimiento del capital mobiliario, pero se difiere en el tiempo.

El diferimiento fiscal actúa como un motor invisible del interés compuesto, ya que el dinero que no se destina a impuestos sigue generando rendimientos adicionales año tras año.

6. Ejemplo práctico: el poder del diferimiento fiscal

Imaginemos dos inversores: Ana y Carlos.

- Ambos invierten 10.000 € en un ETF que replica el MSCI World, con una rentabilidad media anual del 7%, de la cual 2% proviene de dividendos.

- Ana elige un ETF acumulativo.

- Carlos opta por un ETF de reparto y paga un 19% de impuestos sobre los dividendos cada año.

Veamos qué ocurre tras 20 años:

Ana (ETF acumulativo)

- No paga impuestos hasta vender.

- Rentabilidad compuesta del 7% anual.

- Capital final = 10.000 × (1,07)²⁰ = 38.697 €.

- Ganancia neta sujeta a impuestos: 28.697 € → paga 19% = 5.452 €.

- Capital neto final: 33.245 €.

Carlos (ETF de reparto)

- Paga impuestos del 19% sobre el 2% de dividendos anuales.

- Su rentabilidad efectiva es:

- (5% de revalorización + 1,62% neto de dividendos) = 6,62% anual.

- Capital final = 10.000 × (1,0662)²⁰ = 36.090 €.

- Ganancia = 26.090 €, impuestos 19% = 4.957 €.

- Capital neto final: 31.133 €.

Diferencia total:

Ana termina con 2.112 € más que Carlos solo por el efecto del diferimiento fiscal.

Y cuanto mayor sea el plazo, mayor se hace la diferencia.

7. Qué tipo de ETF te conviene según tu perfil

1. Si estás en fase de acumulación (ahorro e inversión a largo plazo)

Los ETFs acumulativos son, sin duda, más eficientes.

Te beneficias del interés compuesto sin preocuparte por reinvertir ni pagar impuestos cada año.

- Ideal si tu horizonte es superior a 5 o 10 años.

- Perfecto para planes de independencia financiera o jubilación anticipada (FIRE).

- Recomendado para quienes invierten en cuentas de acumulación o estrategias DCA (Dollar Cost Averaging).

2. Si estás en fase de retiro o necesitas ingresos pasivos

Los ETFs de reparto pueden tener más sentido.

Proporcionan un flujo de caja regular sin necesidad de vender participaciones, lo que resulta cómodo para vivir de tus inversiones.

- Ideal para jubilados o rentistas.

- Permite recibir dividendos trimestrales o anuales.

- También útil si tu bróker o país no penaliza fiscalmente los dividendos (como ocurre en algunos países nórdicos o Irlanda).

3. Si tu bróker ofrece reinversión automática gratuita

En algunos brokers (por ejemplo, Degiro o Interactive Brokers) puedes reinvertir dividendos con bajo coste.

En ese caso, los ETFs de reparto pueden ser una opción razonable, especialmente si valoras recibir el efectivo.

8. ETFs UCITS: clave para la fiscalidad europea

Si inviertes desde España u otro país europeo, te conviene elegir ETFs UCITS (regulados por la normativa europea).

Estos fondos, domiciliados en países como Irlanda o Luxemburgo, ofrecen ventajas fiscales y de seguridad jurídica.

Por ejemplo:

- Los ETFs UCITS irlandeses solo retienen un 15% sobre los dividendos estadounidenses, frente al 30% de los ETFs domiciliados en EE. UU.

- Además, la CNMV exige que los ETFs UCITS cumplan estrictos requisitos de transparencia, diversificación y protección al inversor.

Esto significa que, tanto si eliges un ETF acumulativo como de reparto, los UCITS suelen ser más eficientes fiscalmente para el inversor europeo medio.

9. Cómo identificar si un ETF es acumulativo o de reparto

En la ficha del ETF (por ejemplo, en Morningstar, JustETF o la web de la gestora), verás uno de estos términos:

- Acc → Acumulativo (Accumulating).

- Dist o Dis → De reparto (Distributing).

Ejemplo práctico:

- iShares MSCI World ETF (Acc) → reinvierte los dividendos.

- iShares MSCI World ETF (Dist) → reparte dividendos trimestrales.

También puedes fijarte en la política de distribución dentro del folleto o fact sheet del fondo.

10. Consideraciones adicionales: comisiones, divisa y reinversión

Aunque la diferencia principal está en los dividendos, hay otros factores a tener en cuenta:

a) Comisiones de gestión (TER)

Ambos tipos suelen tener comisiones similares (entre 0,07% y 0,25% anual), pero conviene compararlas.

Un 0,1% extra puede suponer miles de euros en 20 años.

b) Riesgo de divisa

Si el ETF está denominado en dólares o libras, los dividendos de reparto pueden estar sujetos a retenciones extranjeras.

Los acumulativos simplifican este aspecto porque todo se gestiona internamente.

c) Rebalanceo y estrategia

Los ETFs acumulativos son más fáciles de mantener en carteras automatizadas, mientras que los de reparto pueden requerir ajustes manuales tras cada pago de dividendos.

11. Conclusión: ¿acumulativo o de reparto? Depende de tu objetivo

La elección entre un ETF acumulativo y uno de reparto no es solo una cuestión de preferencia, sino de estrategia fiscal y temporal.

| Perfil | Horizonte | Necesidad de ingresos | Tipo recomendado | Motivo principal |

|---|---|---|---|---|

| Inversor joven o en fase de acumulación | Largo plazo | No necesita dividendos | Acumulativo (Acc) | Eficiencia fiscal e interés compuesto |

| Inversor cercano a la jubilación | Medio plazo | Empieza a vivir de las rentas | De reparto (Dist) | Flujo de efectivo regular |

| Jubilado o rentista | Corto plazo | Sí necesita ingresos | De reparto (Dist) | Dividendos como fuente de ingresos |

| Inversor FIRE (Independencia financiera) | Largo plazo | Combina ahorro e ingresos pasivos | Mixto (Acc + Dist) | Equilibrio entre crecimiento y flujo de caja |

En definitiva:

- Si buscas maximizar rentabilidad a largo plazo, elige ETFs acumulativos.

- Si prefieres vivir de tus inversiones o recibir rentas periódicas, los ETFs de reparto son tu mejor opción.

Reflexión final

En la inversión, la fiscalidad y la gestión emocional son tan importantes como la rentabilidad nominal.

Muchos inversores subestiman el poder del diferimiento fiscal y del interés compuesto, dos armas silenciosas que hacen que el capital crezca de forma exponencial.

Por eso, antes de decidir, pregúntate:

“¿Quiero cobrar mis dividendos hoy o dejar que trabajen por mí durante 20 años?”

Si tu respuesta es la segunda, probablemente el ETF acumulativo sea tu mejor aliado.

Pero si ya estás cosechando los frutos de tu inversión y deseas vivir de ellos, el de reparto cumplirá perfectamente su función.

En cualquier caso, ambos son instrumentos sólidos, transparentes y eficientes, que democratizan la inversión global.

Y lo más importante: te ayudan a construir independencia financiera, paso a paso, con una estrategia inteligente y disciplinada.